RESULTADOS – 2021

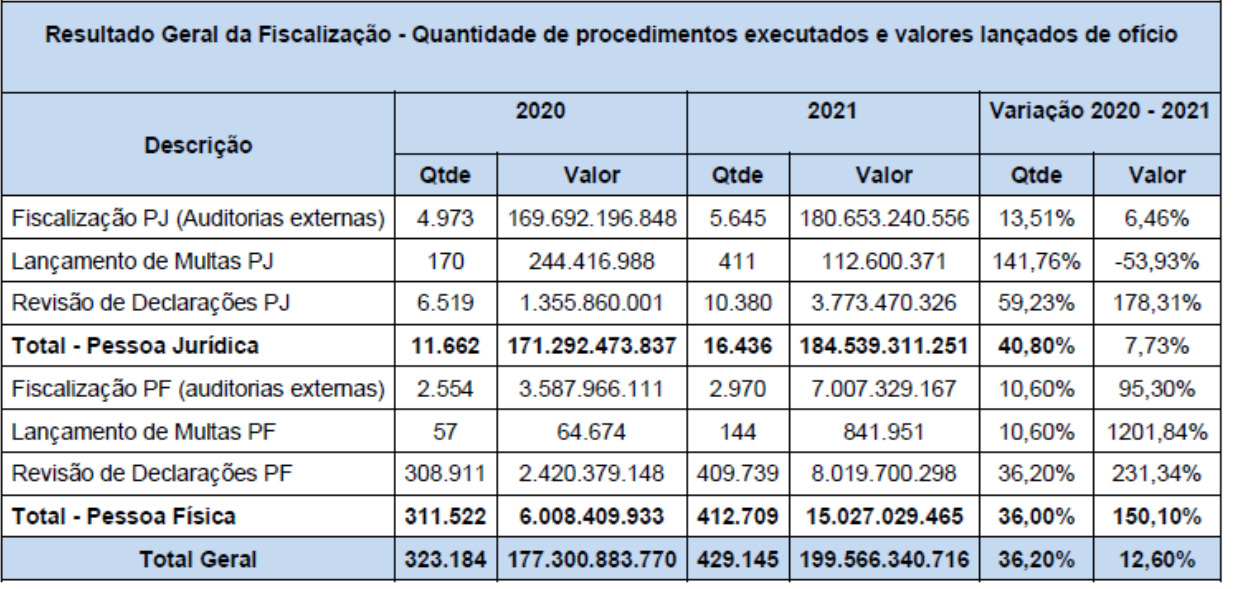

1. Resultado Geral da Fiscalização: procedimentos fiscais e valores lançados de ofício

Em continuidade à estratégia adotada em 2020, a área de Fiscalização da Receita Federal, no ano de 2021, executou suas ações pautadas conforme descrito a seguir:

• ações de Revisão de Declarações e Malhas: com foco em orientar, com clareza, celeridade e simplicidade, os contribuintes que buscam cumprir suas obrigações; e

• ações de Fiscalização no combate a fraudes, sonegação e outros ilícitos fiscais: com foco em combater os infratores, garantindo uma justa competitividade empresarial.

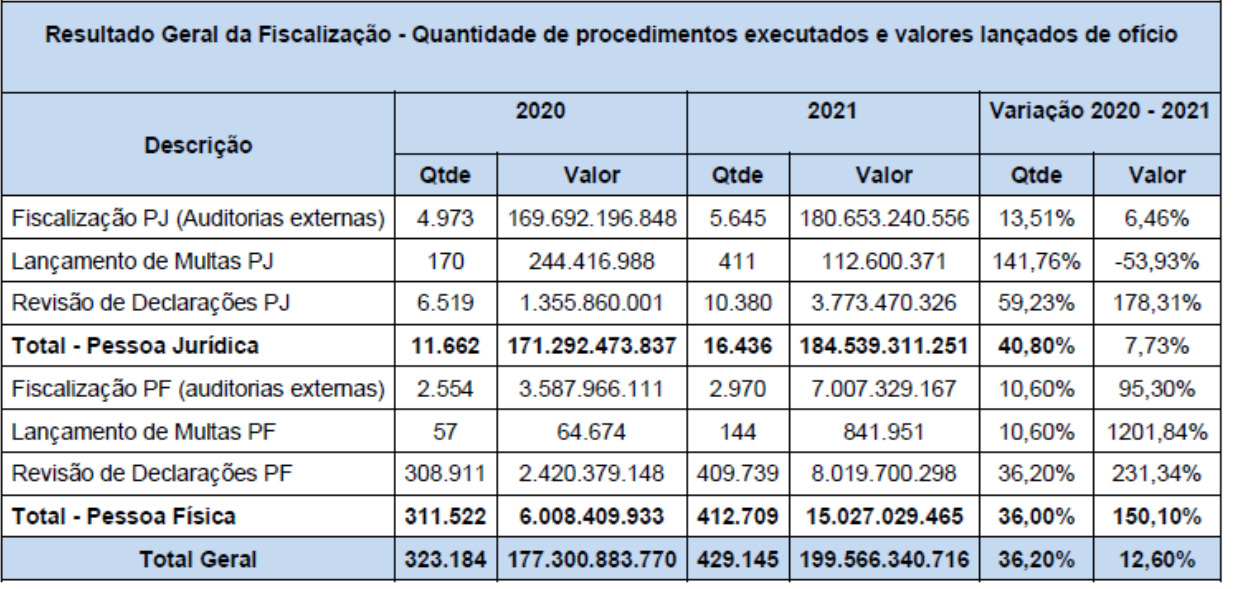

A análise comparativa entre os anos de 2020 e 2021, evidencia o aumento na quantidade de procedimentos fiscais executados e no crédito tributário lançado de ofício, sendo constituídos de ofício o total de R$ 199,5 bilhões em 2021, representando um acréscimo de 12,6% em relação ao resultado de 2020.

A tabela a seguir apresenta o resultado geral das ações da Fiscalização:

2. Grau de aderência das autuações

O grau de aderência mede a manutenção dos lançamentos efetuados pela Fiscalização. Consideram-se mantidos os lançamentos pagos, parcelados, em cobrança administrativa e aqueles encaminhados à Procuradoria-Geral da Fazenda Nacional (PGFN), para inscrição em Dívida Ativa e a consequente cobrança executiva.

A seguir, são discriminadas as situações dos lançamentos tributários decorrentes das auditorias externas efetuadas nos últimos sete anos:

Nota 1: Os valores totais lançados e o número de procedimentos diferem dos quadros do grau de aderência porque o Sistema Sief Processos não considera:

(I) os lançamentos automáticos, decorrentes de revisão de declaração;

(II) resultados projetados, decorrentes de glosa de prejuízos fiscais, por exemplo;

(III) diferença entre a data de ciência do lançamento, e a data de protocolização do processo.

Nota 2: Classificação Outros: processos anistiados ou remidos por lei ou processos suspensos por medida judicial.

A análise do grau de aderência de anos mais recentes, tais como 2019, 2020 e 2021, incluída nesta publicação para fins de transparência, não é suficiente para conclusões efetivas sobre o grau de aderência, haja vista que, em termos de valores, ainda restam pendentes de julgamento mais de 80% dos lançamentos constituídos nesses anos. Todavia, considerando um período maior de análise, evidencia-se que apenas 6,13% dos processos foram julgados improcedentes até dezembro de 2021. Em termos de valores, esses julgamentos representam 28,87% do crédito constituído, dos quais ainda restam 17,69% em número de processos e 35,24% em valores pendentes de julgamento no âmbito administrativo.

O aperfeiçoamento do grau de aderência é alcançado, primordialmente, pela qualidade crescente dos lançamentos efetuados pelos Auditores-Fiscais da Receita Federal, que se comprometem com o crédito tributário até a fase final do contencioso, tanto acompanhando os julgados efetuados pela Subsecretaria de Tributação e Contencioso da RFB, como preparando subsídios para a atuação da PGFN junto ao Conselho Administrativo de Recursos Fiscais (CARF).

3. Resultado financeiro das autuações efetuadas em 2021

Em relação ao resultado direto da fiscalização na arrecadação, apura-se que 12,53% das autuações executadas em 2021 foram pagas ou parceladas até o final desse mesmo ano.

Destaca-se que, em razão da lei que regula o processo administrativo-fiscal1, da suspensão da exigibilidade do crédito tributário decorrente do lançamento tributário após a apresentação da impugnação pelo contribuinte2 e da inafastabilidade de o Poder Judiciário processar e julgar novamente matéria que tenha sido objeto de decisão em processo administrativo3, há, no modelo adotado pelo Brasil, uma considerável demora para que o crédito tributário constituído no lançamento fiscal seja liquidado pelo pagamento.

No modelo vigente, a decisão final sobre o lançamento depende da conclusão do processo administrativo, mediante decisão proferida pelo CARF. Além disso, em muitos casos, ocorre a rediscussão perante o Poder Judiciário, retardando o recolhimento das autuações fiscais.

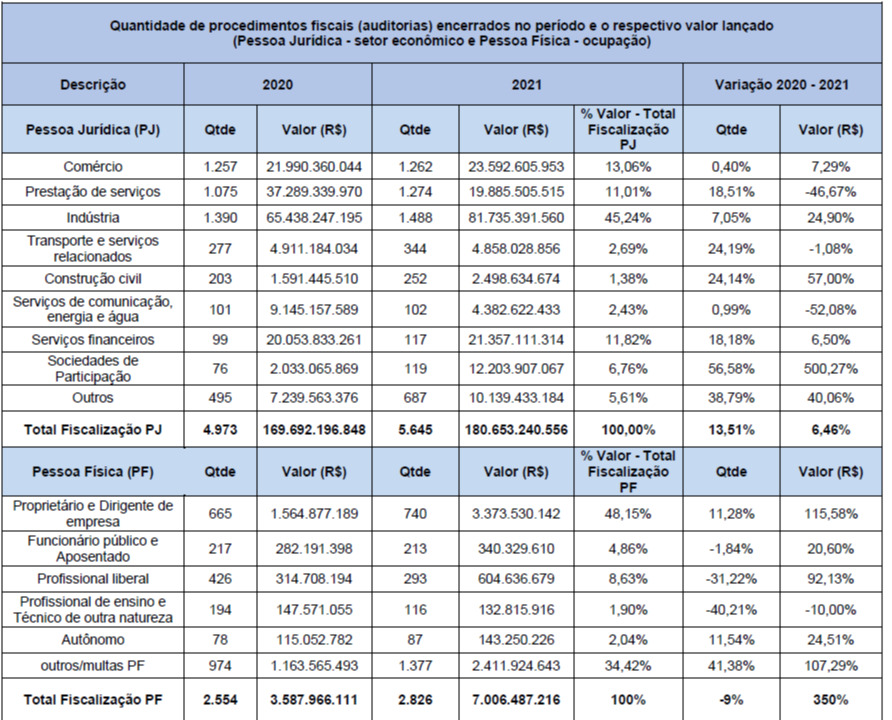

4. Procedimentos de fiscalização por segmento ou ocupação profissional – quantidade e valores

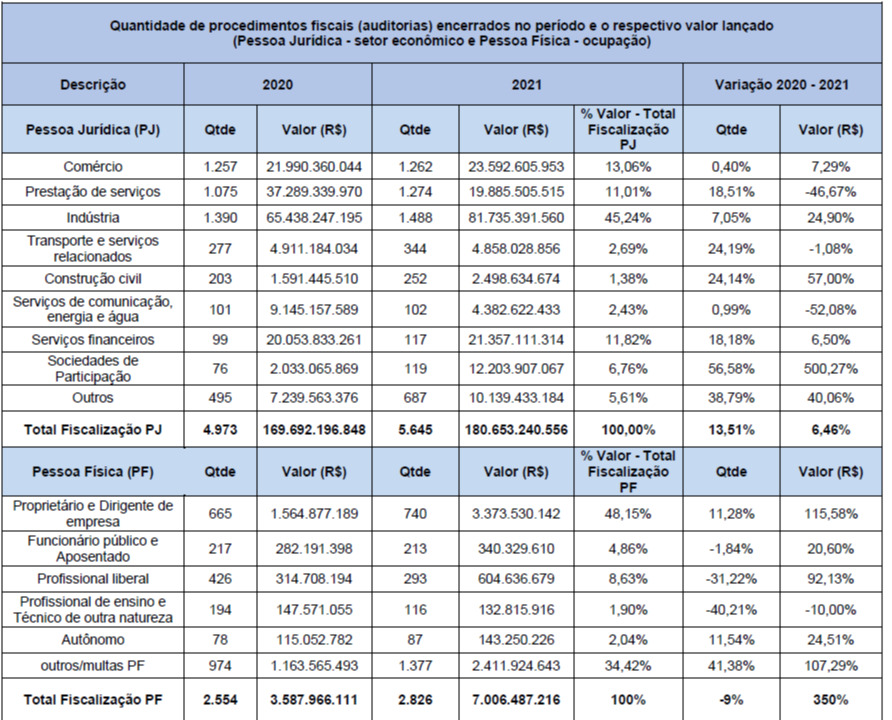

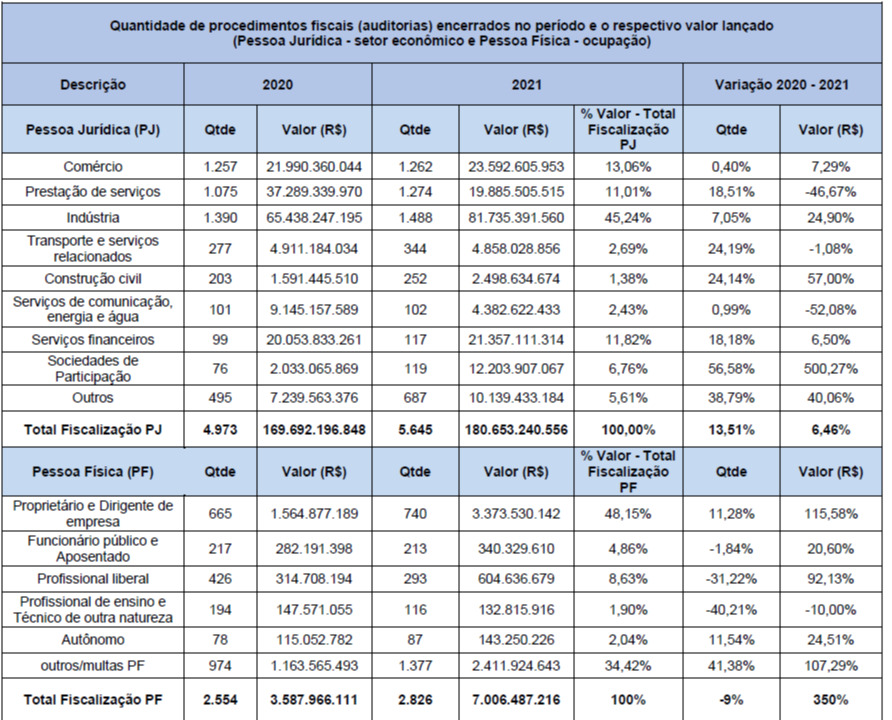

Em relação às pessoas jurídicas, os procedimentos fiscais realizados no ano de 2021 concentraram-se nos setores de indústria, comércio e prestação de serviços, representando 69,31% do total do crédito tributário constituído pela Fiscalização. Quanto às pessoas físicas, os procedimentos fiscais no ano de 2021 se concentraram nos contribuintes cuja principal ocupação declarada foi a de “proprietário e dirigente de empresa”, representando 48,15% do crédito tributário constituído.

O quadro apresentado a seguir demonstra essa composição da fiscalização por seguimento econômico e por principal ocupação no ano de 2021, em comparação ao ano de 2020.

5. Procedimentos de fiscalização por tributo – quantidade e valores

Considerando os procedimentos de fiscalização (auditoria externa) executados em 2021, demonstra-se que cinco tributos (IRPJ, CSLL, COFINS, Contribuição Previdenciária Patronal e IPI) responderam por 85% do total do crédito lançado em 2021, conforme demonstrado no quadro a seguir:

Não se totaliza a quantidade dos procedimentos porque um mesmo procedimento pode conter mais de um tributo.

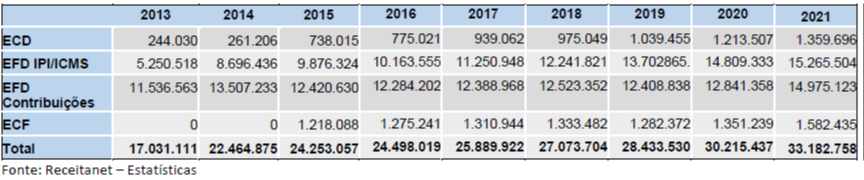

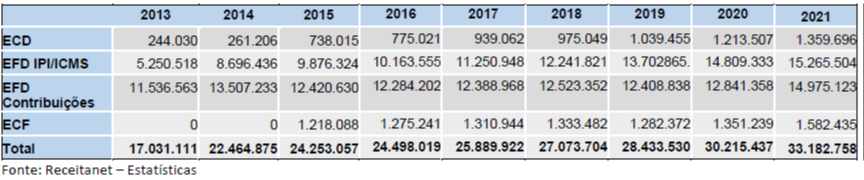

12.2. Escriturações eletrônicas

O quadro a seguir demonstra o volume de escriturações eletrônicas transmitidas para o Sped, que se mantém crescente:

PLANEJAMENTO – 2022

1. O binômio compliance – enforcement

A Fiscalização da RFB tem buscado desenvolver ações com ênfase na orientação para a conformidade, disponibilizando dados que orientem os contribuintes no adequado cumprimento de seus compromissos tributários, alertando-os sobre a relevância do cumprimento voluntário, com redução de custos e de penalidades. Para aqueles que não se autorregularizam, ações coercitivas são planejadas, conforme estratégia para atuação em 2022 aqui apresentada.

Em síntese, o plano de ação da Fiscalização da RFB para o ano de 2022 continuará priorizando ações:

a) de estímulo à conformidade, antes da abertura de procedimentos fiscais, com atuações dirigidas para todos os públicos, sendo algumas específicas para as maiores empresas, outras alcançando todas as pessoas jurídicas, bem como iniciativas para as pessoas físicas; e

b) coercitivas, visando ao combate a fraudes fiscais e à sonegação.

Assim, integrando ações de compliance e enforcement, serão ampliadas iniciativas referentes ao processo continuado de revisão de declarações e escriturações fiscais, para verificação da integridade e da regularidade das informações prestadas nas obrigações tributárias acessórias.

2. Conformidade Tributária

Em sintonia com o planejamento estratégico da Receita Federal vigente, que postula a ampliação da conformidade tributária como objetivo estratégico, a metodologia de seleção5 de contribuintes a serem fiscalizados assume contornos mais amplos de gerenciamento de riscos de conformidade, em harmonia com boas práticas internacionais.

O modelo de gestão de conformidade baseada em riscos preconiza que os esforços organizacionais devam ser voltados prioritariamente para o fornecimento de serviços próprios da administração tributária para os contribuintes de maneira simplificada, assistindo e orientando-os em suas necessidades para o cumprimento da legislação tributária. Nesse mesmo sentido, também procura-se atuar de maneira preventiva, buscando entender as causas relacionadas ao descumprimento das obrigações, sem prescindir, entretanto, de ações de controle rigorosas em casos específicos, aspecto fundamental para ajustar a conduta dos contribuintes mais relutantes ao cumprimento tributário e, ao mesmo tempo, sinalizar aos cumpridores a vantagem de assim permanecerem.

As medidas de tratamento de risco podem indicar, inclusive, ações antes da ocorrência das inconformidades, tanto em relação a aspectos estruturais da questão, como para prevenir a ocorrência delas. Podem também sinalizar ações corretivas a serem adotadas, quando da ocorrência das inconformidades, que podem ou não vir acompanhadas de medidas de assistência à regularização. Historicamente, houve uma concentração dos esforços da fiscalização em sentido amplo nas ações corretivas, mais onerosas para a Administração e para os sujeitos passivos, em virtude dos acréscimos decorrentes das penalidades previstas em lei.

Algumas das medidas de tratamento de risco mais estruturantes podem transcender a atuação da fiscalização, por exemplo, quando necessários aperfeiçoamentos legislativos a serem tratados no âmbito do Poder Legislativo. Isso não afasta, contudo, que alternativas sejam propostas, que necessariamente seguirão o rito do Poder Executivo e, posteriormente, no Legislativo. Ainda assim, há oportunidades de ações preventivas, como a facilitação da prestação de obrigações acessórias de dados para a Receita Federal, mediante otimização de leiautes e disponibilização prévia de dados para facilitar o preenchimento.

Por fim, até que seja iniciado procedimento fiscal em sentido estrito, são cabíveis ações de estímulo à autorregularização de inconsistências, procedimento já conhecido dos contribuintes pessoas físicas e que ganha mais robustez com a Malha Fiscal Digital6, voltada precípua, porém não exclusivamente, para as pessoas jurídicas.

2.1. Transparência como ação de apoio à sociedade

A Receita Federal tem desenvolvido, ao longo dos anos, ações estratégicas com vistas a orientar a todos no cumprimento voluntário de suas obrigações tributárias, sempre com a devida atenção à segurança dos dados fiscais.

Em linha com a diretriz institucional da transparência, a Fiscalização tem procurado discutir com os interessados iniciativas diversas, como são exemplos:

• a evolução de módulos do Sped, discutida com entidades diversas;

• o desenvolvimento do Livro Caixa Digital do Produtor Rural, amplamente debatido com a CNA e outras entidades; e

• o esclarecimento prévio de ações de malha, envolvendo a classe contábil.

Todas essas iniciativas qualificam essa interação fisco-contribuinte, com ganhos para todos. A seguir destacam-se duas dessas ações da Receita Federal.

2.1.1. Ação de suporte à entrega da ECF

No ano de 2021, a Fiscalização da Receita Federal realizou um programa piloto7 para subsidiar a entrega da ECF. Em síntese, com mais de dois meses de antecedência do prazo final de entrega da referida escrituração, 45.012 pessoas jurídicas receberam comunicado da Receita Federal com informações de dados fiscais de que a administração tributária dispunha.

Em 2022, essa ação será ampliada, alcançando mais de quinhentas mil pessoas jurídicas, com comunicados contendo informações fiscais indicativas de receita, entre outras. Essa informações permitirão uma análise de todos, evitando-se riscos de incidência em malha e de autuações pelo Fisco. As informações são disponibilizadas com segurança, com acesso pelo sítio da Receita Federal, e não exigem qualquer interação adicional com a administração tributária.

2.2. Revisão de declaração – Pessoas Físicas e Pessoas Jurídicas

Nesse sentido, o planejamento da revisão de declaração das pessoas físicas, prevê, para 2022, a ampliação das integrações dos serviços para apresentação de documentos por meio de processo digital (DDA-Malha Fiscal). Essa ampliação visa automatizar a triagem na entrada dos processos, aperfeiçoando o controle desses processos internamente. Além disso, há previsão para implantação de funcionalidades úteis ao comando regional de documentos, possibilitando mais agilidade na execução do trabalho. Externamente, está previsto, ainda, o aperfeiçoamento do Extrato da DIRPF, para melhorar os serviços destinados à apresentação antecipada de documentos por processo digital pelos contribuintes ainda não intimados ou notificados.

Para 2022 pretende-se seguir a estratégia de cruzamentos massivos na Malha da pessoa jurídica, o que reforça a importância de revisão sistemática de seus dados por cada empresa. Com vistas a facilitar o cumprimento voluntário, a Fiscalização tem disponibilizado orientações na 8internet, específicas para uma dada situação que possa implicar incidência em Malha

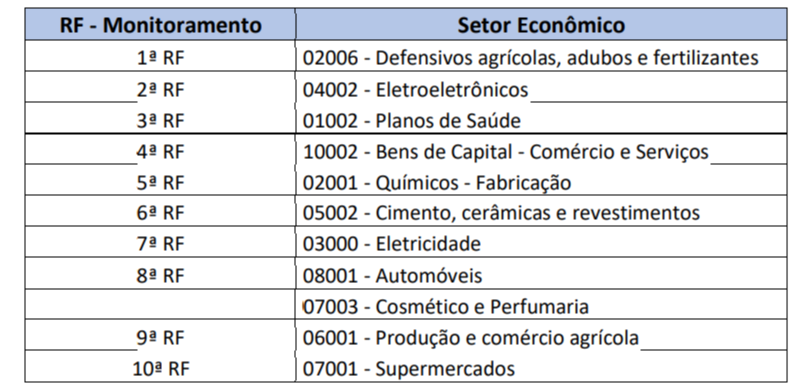

3. Monitoramento dos maiores contribuintes

O processo de trabalho “Monitorar Grandes Contribuintes” compreende o acompanhamento, a análise e a avaliação da conformidade tributária relacionada aos maiores contribuintes.

Em 2022, serão monitoradas 8.709 pessoas jurídicas, distribuídas em carteiras setoriais. Esse quantitativo, que representa menos de 0,01% do total de empresas no Brasil, responde por 62% da arrecadação das receitas administradas pela Secretaria Especial da Receita Federal do Brasil. O monitoramento dos maiores contribuintes é estruturado em equipes especializadas por setores e grupos econômicos de atuação nacional, independentemente de sua jurisdição, divididas em carteiras de contribuintes sob responsabilidade de um Auditor-Fiscal ou equipe por ele liderada.

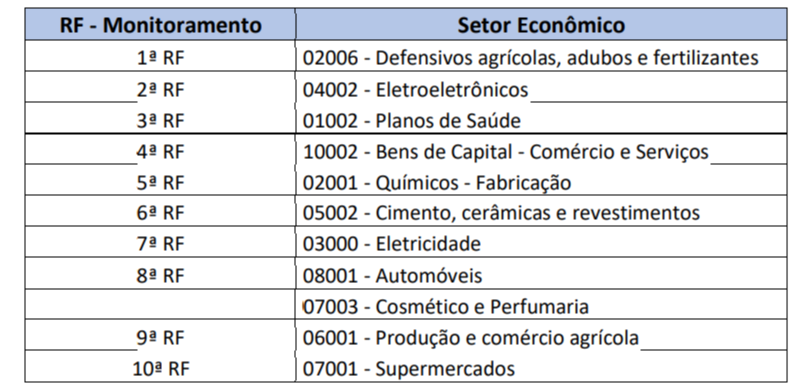

Note-se que a especialização do monitoramento visa aperfeiçoar a isonomia no tratamento dado aos contribuintes, aumentar a satisfação dos contribuintes com a RFB, promover a conformidade tributária e aproximar a arrecadação efetiva da arrecadação potencial. Com vistas a promover uma atuação cada vez mais integrada entre as áreas de monitoramento, programação e fiscalização, foram definidos os seguintes setores econômicos prioritários para fins de monitoramento e programação da ação fiscal em 2022:

Destaca-se que esses são setores econômicos objeto de estudos de Visão Integral dos Setores Econômicos (VISE), elaborados no ano de 2021. Do ponto de vista da atuação do monitoramento, a priorização dos setores econômicos consistirá no tratamento dos riscos fiscais identificados nas VISE. Para tanto, será realizada a atualização desses estudos no último trimestre de 2022 utilizando-se o AC 2021, seguindo um roteiro padronizado nacionalmente. Observe-se que os riscos fiscais que foram identificados nas VISE dos setores prioritários servirão como insumo para ações do monitoramento dos maiores contribuintes e permitirão também o estabelecimento de estratégias conjuntas com outros processos de trabalho, com vistas à promoção da autorregularização, bem como programação de ações fiscais no ano de 2022. Impende destacar que a atuação por segmento econômico também na pessoa física tem se demonstrado prática que maximiza a arrecadação voluntária, pedra angular de qualquer Administração Tributária.

Outrossim, o projeto tem o condão de ser um precursor para a implantação do Monitoramento Pessoa Física Diferenciada, com definição de outros segmentos a ser monitorados. Neste contexto, no ano de 2021 foi iniciado o Projeto Cartórios, ação nacional de conformidade tributária neste segmento formado por pessoas físicas, que já conta com mapeamento de resultados e registra uma mudança de comportamento no setor percebida na arrecadação global do ano de 2021, com incremento de 50,94% em relação ao ano de 2020, totalizando R$ 2,7 bilhões, e forte perspectiva de incremento na medida em que o projeto se expande nas unidades da federação e amplia sua capacidade de recuperação de créditos tributários em 2022.

Estão previstas as seguintes iniciativas no âmbito do projeto cartórios: um grande evento de conformidade com as entidades representativas do segmento, franqueada a participação a todos os delegatários e que poderá ultrapassar os 10 mil participantes; a análise dos dados pelas equipes de seleção de indícios de infrações tributárias; a fase de fiscalização; a entrega do roteiro de Fiscalização Cartórios; a criação do Livro Digital; e o monitoramento do segmento de forma contínua.

Adicionalmente, registra-se a realização de diversas outras ações de incentivo à conformidade tributária no âmbito do Monitoramento dos Maiores Contribuintes, a exemplo dos chamados “Alertas de Inconformidade”. Por meio desses alertas, os contribuintes são comunicados sobre indícios de distorções identificadas, tais como omissões, inconsistências ou divergências em escriturações e/ou declarações, buscando regularizações em massa de infrações passíveis de verificação por meio de cruzamentos automáticos. Essas são ações de abrangência nacional e coletiva, realizadas por meio do Sistema de Comunicação Eletrônica dos Maiores Contribuintes (e-Mac). Os Alertas de Inconformidade elaborados ou conduzidos pela Comac utilizaram metodologias de abordagens comportamentais na comunicação com os contribuintes, gerando um total de autorregularização de constituição de crédito tributário no valor de R$1.3 bilhão, com R$422 milhões efetivamente pagos no ano de 2021. A expectativa para 2022 é o incremento dessas ações com a utilização de novas ferramentas de cruzamento e geração das comunicações eletrônicas no Sistema Nacional de Monitoramento – Monitora.

Por fim, os indicadores de gestão do monitoramento foram aperfeiçoados para 2022. As mudanças no cálculo dos indicadores de esforço e de eficácia permitirão um melhor gerenciamento da atividade para incremento das ações de relevância nacional, buscando o desafio de superar o resultado de R$ 42 bilhões obtido em 2021, sendo R$ 16 bilhões de autorregularização pela constituição do crédito tributário pelo contribuinte, sem litígio.

3.1. Programa Brasileiro de Conformidade Cooperativa Fiscal (Confia)

O cenário atual da relação fisco-contribuinte é caracterizado pelo enfrentamento para se atingir a regularidade tributária, entretanto, a necessidade de mudança para um modelo de relação que favoreça a cooperação entre os contribuintes e a Administração Tributária é premente. Neste contexto, a RFB iniciou o projeto do Programa de Conformidade Cooperativa Fiscal (CONFIA) para construir uma relação fisco-contribuinte baseada em transparência, cooperação e segurança jurídica, para redução de litígios, melhoria do ambiente de negócios e maior previsibilidade da arrecadação.

Em 2021, foi instituído o Comitê-Gestor e o Fórum de Diálogo do Programa de Conformidade Cooperativa Fiscal (Confia) da Secretaria Especial da Receita Federal do Brasil (RFB), ambiente cooperativo entre a RFB e grupos econômicos convidados para construção do Confia , que terá em 2022 como finalidade principal elaborar os seguintes produtos: proposta do modelo Confia; Código de Boas Práticas Tributárias (CBPT); e diretrizes para o Marco de Controle Fiscal (MCF).

É importante mencionar que as experiências internacionais indicam que a probabilidade de sucesso de programas de Conformidade Cooperativa é maior quando são desenvolvidos colaborativamente com os contribuintes. Esse canal de comunicação e colaboração foi materializado no Fórum de Diálogo, um espaço de encontro, diálogo e debate sistemático para o desenvolvimento colaborativo de um programa de Conformidade Cooperativa Fiscal.

As empresas que participarão no Fórum de Diálogo poderão indicar temas que serão discutidos em Câmaras Temáticas formadas por seus representantes bem como técnicos da Receita Federal. Havendo consenso, as câmaras poderão propor critérios para definição de boas práticas de compliance tributário às quais estarão sujeitas as empresas aderentes ao programa, assim como contrapartidas que elas terão, caso adotem essas práticas.

4. Disponibilização de informações oriundas de intercâmbio com outros países

Em decorrência da cooperação formalizada entre o Brasil e outros países, encontra-se bem estabelecido fluxo de intercâmbio internacional de informações, cujos dados são disponibilizados aos Auditores-Fiscais da RFB. As informações relativas aos acordos FATCA (acordo bilateral para compartilhamento de informações financeiras com os Estados Unidos) e Common Reporting Standard (CRS) – acordo multilateral para compartilhamento de informações financeiras com diversos países – constituem fonte relevante para verificação de consistência de informações prestadas por contribuintes brasileiros à Receita Federal.

Em relação ao FATCA, a RFB recebe dados financeiros (titularidade de conta e rendimentos depositados) referentes a milhares de contas bancárias localizadas nos Estados Unidos. No tocante ao CRS, são recebidos dados financeiros (titularidade de conta e saldo no último dia do ano) de centenas de milhares de contas bancárias, provenientes de dezenas de países, inclusive de paraísos fiscais. Todas essas informações foram incorporadas à base de dados da Receita Federal e estão disponíveis para a realização dos cruzamentos de dados e das auditorias fiscais.

Com vistas a fazer uma gestão de risco com base nesses dados, foram iniciadas análises por Auditores-Fiscais de uma unidade especializada em 2021, com previsão de fiscalizações a serem realizadas em 2022.

Adicionalmente, destaca-se o compartilhamento de informações relativas a grandes grupos multinacionais, em atendimento ao compromisso firmado para o intercâmbio automático da Declaração País a País (Country-by-Country Report). Em 2021, foram recebidas declarações de 54 países, relativas a mais de 2.300 grupos multinacionais com operações no Brasil.

5. Sistema Público de Escrituração Digital (Sped)

5.1. eSocial e EFD-Reinf

O eSocial unifica o envio de informações pelo empregador (pessoas físicas ou jurídicas) em relação a seus trabalhadores, visando o aperfeiçoamento da sistemática de declaração atual por meio do atendimento a vários órgãos do governo com uma única plataforma de informações; automação na transmissão das informações dos empregadores; padronização e integração dos cadastros das pessoas físicas e jurídicas no âmbito dos órgãos participantes do projeto, dentre outros.

Todos os empregadores do país já estão obrigados a enviar a totalidade de suas informações relacionadas ao registro dos trabalhadores. A folha de pagamento também já é enviada pelos empregadores, exceto órgãos públicos, cuja fase de implantação espera-se, seja concluída no segundo semestre de 2022. Ainda em 2022, deve ser implementado o módulo de Reclamatória Trabalhista, abrindo caminho para a completa eliminação da GFIP.

A Escrituração Fiscal Digital de Retenções e Outras Informações Fiscais (EFD-Reinf) segue cronograma semelhante ao do eSocial. Está implementada para quase todos os contribuintes do país, que já enviam as informações de retenções de contribuição previdenciária e CPRB, restando apenas os órgãos públicos, com previsão de início para o segundo semestre de 2022.

Em 2023, deverá ocorrer a inclusão no eSocial, das informações relativas ao Imposto de Renda Retido na Fonte (IRRF) sobre rendimentos do trabalho e, na EFD-Reinf, das demais retenções de imposto de renda, bem como as retenções de PIS/PASEP, Cofins e CSLL, tornando possível a inclusão dessas informações na DCTFWeb e a substituição da DIRF.

5.2. Nota Fiscal de Serviços Eletrônica (NFS-e)

Até 2021, foram desenvolvidos e homologados os seguintes produtos no âmbito do Projeto NFS-e: Portal da Nota Fiscal de Serviço eletrônica, Ambiente de Dados Nacional, Emissor Público de NFS-e web, Emissor Público de NFS-e Mobile, APP Cidadão, Secretaria de Finanças Nacional, Portal administrativo Nacional e Portal administrativo Municipal.

Para 2022-2023, está prevista a entrada em produção gradativa dos módulos já desenvolvidos. Além disso, serão desenvolvidos a Guia de Recolhimento Única para os tributos sobre os serviços, o módulo de pedágio, o módulo do ouro ativo financeiro, o módulo procurações e a nota avulsa. Os dados da NFS-e, incluindo legado, serão carregados no Receita data, propiciando a integração e simplificação das seguintes obrigações acessórias: DMED, DIRPF, DANS Simei e PGDAS

5.3. Escriturações Eletrônicas

Anualmente, para os sistemas do Sped que já estão em produção, são previstas implementações para aprimoramento das funcionalidades da Escrituração Contábil Digital (ECD), Escrituração Contábil Fiscal (ECF), Escrituração Fiscal Digital do ICMS e do IPI (EFD-ICMS IPI), e-Financeira, Central de Balanços, Escrituração Fiscal Digital das Contribuições (EFD-Contribuições) e Nota Fiscal Eletrônica (NFe).

Para 2022, por exemplo, foi implementada na ECD a conferência da aptidão do contador que assina a escrituração junto ao Conselho Federal de Contabilidade (CFC). Essa funcionalidade, denominada Sistema de Verificação da Assinatura Digital (SVAD) foi desenvolvida em parceria com o CFC. Neste primeiro ano de implementação, a verificação feita na transmissão da ECD gerará apenas um aviso, caso o contador esteja inapto no CFC. A partir de 2023, tal inaptidão será tratada como erro impeditivo para a transmissão da ECD.

Veja o conteudo completo no link: https://www.gov.br/receitafederal/pt-br/centrais-de-conteudo/publicacoes/relatorios/fiscalizacao/relatorio-anual-fiscalizacao-2021-2022.pdf/view