Por Alexandre Alcantara da Silva

Introdução

As administrações tributárias estaduais estão redescobrindo na auditoria contábil tributária um importante instrumento para recuperação do crédito tributário, indo além dos meros batimentos obtidos através de malhas fiscais que são facilmente dribladas com o uso de aplicativos de pré-auditoria, que possibilitam a transmissão das escriturações fiscais com menor incidência de erros essencialmente fiscais (alíquotas, base de cálculo, MVA, créditos, recolhimentos, etc.), além das análise das demais informações declaradas pelas empresas (EFD e Documentos Fiscais Eletrônicos) durantes os trabalhos de auditoria fiscal.

A adoção de processos de auditoria tem sido debatida em várias esferas de governo, inclusive em organismo internacionais que congregam administrações tributárias, a exemplo do Comitê Interamericano de Administrações Tributárias (CIAT), sediado no Panamá, e do qual o Brasil faz parte. Em importante publicação, em parceria com o Bureau Internacional de Documentação Fiscal (IBDF – International Bureau of Fiscal Documentation), por título de “Manual de Administração Tributária” (ALINK, KOMMER: 2011, p. 346) assim é destacado o papel das auditorias tributárias (grifos nossos)

A função de auditoria consiste em examinar a acuracidade da informação declarada pelos contribuintes e verificar se estes declararam e calcularam correta e completamente suas obrigações fiscais. A função de auditoria vai além da mera verificação da informação fornecida pelo contribuinte em sua declaração de impostos e a detecção de discrepâncias entre a informação da declaração e os livros e registros e outros documentos. A função de auditoria também inclui verificar as obrigações informadas pelo contribuinte e detectar discrepâncias com a informação disponível de terceiros.

Neste sentido, a auditoria contábil tributária permite às administrações tributárias descobrir as operações não declaradas, subfaturadas, além das mais várias formas fraudes contábeis, passíveis de identificação através da análise das movimentações financeiras que correm à margem da Escrituração Contábil Digital (ECD). Tal ações tem permitido a lavratura de autos de infração decorrentes da identificação de suprimentos indevidos de recursos (caixa e bancos), saldo credor de caixa, passivo fictício, ativos ocultos, contratos simulados, desembolsos diversos não contabilizados, dentre outros.

O tema auditoria contábil tributária é fascinante e tem sido o foco das nossas turmas de treinamento em Auditoria Contábil Tributária destinada a auditores fiscais de tributos estaduais e municipais (detalhes do curso).

Temos observado nestas turmas de treinamento o grande interesse quando apresentamos em detalhes as técnicas de auditoria contábil que podem ser realizadas através do uso da Escrituração Contábil Digital (ECD) e das informações financeiras com vistas a identificação de fraudes contábeis com repercussões tributárias.

Historicamente a escrituração contábil tem sido aceita nos processos de auditoria contábil tributária como elemento de prova na identificação de ilícito tributário, considerando ainda a farta e consolidada jurisprudência tanto no âmbito administrativo como no judicial (estadual e federal), consolidando e validando a legalidade e o modus operandi aplicado na identificação destas fraudes e dos instrumentos de prova apresentados pelas auditorias contábeis.

Lei Complementar nº 105/2001 – Acesso das administrações tributárias às informações financeiras

O Supremo Tribunal Federal (STF) julgou pela constitucionalidade do artigo 6º da Lei Complementar número 105/2001 (Recurso Extraordinário 601.314), garantindo às administrações tributárias um excelente instrumento de apoio à auditoria fisco-contábil, pois estas conseguirão realizar a verificação da correta escrituração das operações financeiras dos contribuintes, considerando a simplificação do acesso às informações financeiras sem a necessidade de prévia autorização judicial (SILVA, CERQUEIRA, 2018: 20–21).

O STF firmou o entendimento segundo o qual, formalizado processo administrativo próprio, no qual se assegurem certas garantias mínimas ao contribuinte alvo da auditoria, os dados bancários deste podem ser acessados diretamente pela fiscalização tributária, uma vez que não haveria, a rigor, uma quebra do sigilo bancário, mas sim uma transferência do sigilo da instituição financeira para a autoridade tributária.

Lei Complementar nº 105/2001 – Avanço na regulamentação

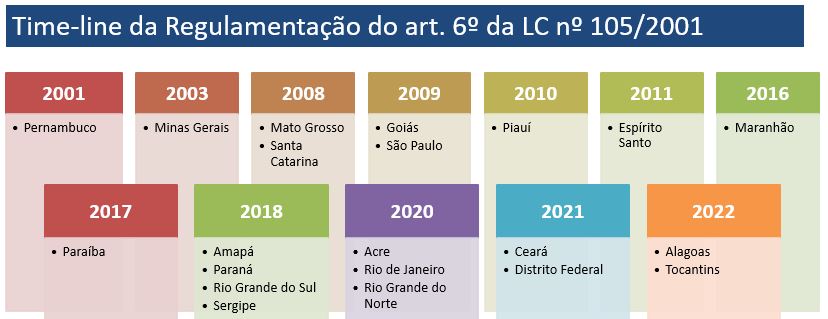

O mapa a seguir revela a dimensão da abrangência dos Estados com acesso à estas informações financeiras. Todos os Estados da região Sul e Sudeste já estão aptos a utilizarem as informações financeiras de forma mais ágil no desenvolvimento de seus trabalhos de auditoria.

Dado o potencial que este valioso recurso de apoio à auditoria contábil proporciona, é surpreendente a existência de administrações tributárias de Estados e Municípios que ainda não fizeram a regulamentação da LC nº 105/2001.

Entre 2001 e 2016 apenas a Receita Federal do Brasil (RFB), oito Estados e pouquíssimos Municípios haviam realizado a regulamentação da Lei Complementar nº 105/2001. Porém, a partir de 2017, com a criação do Grupo de Trabalho de Auditoria Fisco-Contábil do Encontro Nacional dos Coordenadores e Administradores Tributários Estaduais (ENCAT), 12 (doze ) estados e vários municípios fizeram a regulamentação.

O Grupo de Trabalho de Auditoria Fisco-Contábil do ENCAT vem atuando na disseminação de boas práticas, orientações para melhorias nos textos das normas estaduais, estímulo na utilização das ferramentas de auditoria de uso comum através de compartilhamento de dicas e sugestões de melhorias nos mesmos, diretivas para criação e aplicação de roteiros específicos para detecção das fraudes contábeis.

Tivemos o privilégio de estar presente no processo de criação deste importante grupo em 2017, com a honra de ser o líder do grupo até abril deste ano. O grupo segue atuante com a participação de representantes de 26 Unidades da Federação, agora sob a liderança das competentes auditoras Alexandra Vieira (SEFAZ Alagoas), Simone Ferreira (SEFAZ MG) e Layse Tavares (SEFAZ Espírito Santo). O grupo contou ainda durante um bom período com a liderança do colega Bruno Marçal (SEFAZ Goiás). Para conhecer um pouco mais do GT Contábil do ENCAT visite: http://www.encat.org/?page_id=1391.

O digrama a seguir demonstra o time-line da regulamentação, demonstrando a importância que estes Estados passaram a dar à auditoria contábil tributária a partir de 2017 com a criação do Grupo de Trabalho de Auditoria Fisco-Contábil do ENCAT.

Lei Complementar nº 105/2001 – Impactos da não regulamentação pelas administrações tributárias

Os Estados e Municípios que ainda não regulamentaram a LC 105/2001 podem ter acesso às informações financeiras dos contribuintes, porém, somente mediante prévia autorização judicial.

Esta etapa intermediária, através do acionamento do judiciário faz com que o processo de auditoria seja mais lento, além de não poder ser expandido ações fiscais sobre novos contribuintes enquanto aguarda-se a justiça analisar os pedidos e liberar o acesso às informações bancárias. A situação da não regulamentação também onera o serviço público como um todo, pois exige o envolvimento das procuradorias estaduais na elaboração das peças a serem apresentadas ao judiciário e o seu acompanhamento, tempo este que poderia estar sendo usado para outras demandas do Estado.

Estados que ainda não regulamentaram a LC 105/2001:

- Amazonas,

- Bahia,

- Mato Grosso do Sul,

- Pará,

- Rondônia,

- Roraima

Lei Complementar nº 105/2001 – Acesso ao SIMBA

Os Estados e Munícipios que possuem regulamentação da LC nº 105/2001 podem firmar acordo com o Ministério Público Federal e assim ter acesso ao Sistema de Investigação de Movimentações Bancárias (SIMBA).

Os Estados e Munícipios que possuem regulamentação da LC nº 105/2001 podem firmar acordo com o Ministério Público Federal e assim ter acesso ao Sistema de Investigação de Movimentações Bancárias (SIMBA).

O Sistema de Investigação de Movimentações Bancárias (SIMBA) é um conjunto de processos, módulos e normas para tráfego de dados bancários entre instituições financeiras e órgãos governamentais, gerido pelo Ministério Público Federal.

Ter a regulamentação da LC nº 105/2001 é a condição básica para que as administrações tributárias possam celebrar Acordo de Cooperação Técnica com o MPF para ter acesso à todas funcionalidade do SIMBA. Neste sentido, várias administrações tributárias já celebraram o Acordo de Cooperação Técnica com o MPF para ter acesso a este eficiente sistema, devendo ser observado os parâmetros de requisição e forma de acesso às estas informações, conforme estabelecidos no acordo.

O SIMBA é assim descrito em seu site institucional

O Sistema de Investigação de Movimentações Bancárias (Simba) foi desenvolvido pela SPPEA [Secretaria de Perícia, Pesquisa e Análise da Procuradoria Geral da República] em 2007 para recebimento e processamento de dados decorrentes do afastamento judicial do sigilo financeiro. A ferramenta possibilita coletar, processar e analisar dados desse tipo relacionados a investigados, de forma padronizada e segura, via rede mundial de computadores. O objetivo é proporcionar uniformidade, celeridade, transparência e segurança na obtenção, manuseio e análise dos procedimentos investigativos que envolvam o afastamento do sigilo bancário dos investigados, decretado por decisão judicial. Em 2011, o sistema obteve menção honrosa na categoria especial do Prêmio Innovare.

Como funciona?

Pelo Simba, os membros do MPF podem solicitar a quebra de sigilo bancário de determinado investigado à Justiça. A partir do deferimento do pedido, ocorre a comunicação entre o Judiciário, bancos, instituições financeiras e MPF, via sistema. Todas as informações a respeito das movimentações financeiras são transmitidas por meio do Simba, o que garante a segurança e a confidencialidade dos dados.

Vale destacar que o Simba recepciona, por meio de canal criptografado, os dados bancários tais quais enviados pelas instituições financeiras. Ocorre que, em vez da disponibilização de extenso volume de papel – como era feito antigamente -, os dados são enviados por meio de plataforma centrada essencialmente na segurança e na integridade das informações recebidas, contribuindo para uma atuação mais célere e precisa do MPF.

Em atendimento à diretriz formulada pela Estratégia Nacional de Combate à Corrupção e à Lavagem de Dinheiro (ENCCLA), o MPF disponibiliza a tecnologia utilizada no Simba para mais de 80 órgãos públicos, por meio de Acordo de Cooperação Técnica. [Site Simba – Acesso em: 19 jul. 2022]

Um dos principais documentos gerados no ambiente do SIMBA é o Cadastro de Clientes do Sistema Financeiro Nacional (CCS). O CCS é um sistema que registra a relação de instituições financeiras e demais entidades autorizadas pelo Banco Central com as quais o cliente possui algum relacionamento (como conta corrente, poupança e investimentos), contendo contas ativas e inativas. O CCS é gerado e transmitido pelo Banco Central observando as normas internas relacionadas a quebra do sigilo bancário.

O CCS informa a data do início e, se for o caso, a data do fim do relacionamento com a instituição, mas não contém dados de valor, de movimentação financeira ou de saldos de contas e aplicações.

Informações detalhadas sobre o Cadastro de Clientes do Sistema Financeiro Nacional (CCS) disponível em: https://www.bcb.gov.br/acessoinformacao/cadastroclientes)

Unidades especializadas em auditoria contábil tributária

As Secretarias de Fazenda dos Estados de Alagoas, Espírito Santo, Goiás, Mato Grosso, Minas Gerais, Rio de Janeiro e Rio Grande do Norte, deram um passo além da regulamentação da LC nº 105/2001. Criaram unidades especializadas em auditoria contábil.

Algumas destas unidades também realizam ações na área do ITCMD, quando envolve questões relacionadas a avaliação de empresas. Nos modelos adotados por estas Secretarias de Fazenda temos unidades que atuam apenas no planejamento de ações de auditoria contábil tributária, e outras em que, além de programar as ações, também as executam. Temos ainda um modelo de unidade focada apenas no suporte às ações planejadas e executadas nas diversas unidades da secretaria, sem um planejamento central.

Entretanto, alguns Estados, apesar de não terem formalizado em sua estrutura uma unidade específica para gerenciar este tipo de auditoria, possuem equipes que estão desenvolvendo trabalhos de auditoria contábil tributária muito bem elaborados.

Ferramentas de auditoria contábil

Outro grande aliado para a realização dos trabalhos de auditoria contábil tributária é a utilização de poderosas ferramentas de auditoria.

Os aplicativos Contágil Lite (RFB), cedido aos Estados e DF pela Receita Federal do Brasil, e o Auditor Eletrônico (AEBR), cedido pela SEFAZ Minas Gerais tem proporcionado um ganho de tempo e qualidade na condução do exame da Escrituração Contábil Digital (ECD) e dos documentos fiscais eletrônicos, o que alavancará não apenas a quantidade de empresas auditadas, mas principalmente a agilidade e segurança na detecção dos indícios de fraudes contábeis.

O Contágil Lite é um poderoso aplicativo de auditoria desenvolvido pela Receita Federal do Brasil e atualmente em uso por aproximadamente 1.500 auditores fiscais de tributos estaduais de todas as Unidades da Federação. Além dos auditores fiscais estaduais e federais, o aplicativo também utilizado por auditores municipais e pelos órgãos integrantes da Rede Nacional de Laboratórios de Tecnologia contra Lavagem de Dinheiro – REDE-LAB.

O Contágil Lite foi desenvolvido pelo Auditor Fiscal da RFB Gustavo Figueiredo, e atualmente conta com uma equipe de desenvolvedores, que a cada dia implantam novos recursos e funcionalidades. De acordo com Gustavo Henrique o Contágil é primeiramente

“uma ferramenta desenvolvida para agilizar o trabalho do fiscal na identificação de indícios de fraudes e outros elementos que possam subsidiar seu resultado. Isso é feito por meio de diversas funcionalidades, começando de uma forma inovadora de visualização toda a contabilidade de uma empresa”,

contando ainda, segundo ele, com

“recursos inéditos, tais como: a utilização de algoritmos otimizados para promover o processamento de análise combinatória sobre os lançamentos contábeis; processamento automatizado de cotejamento entre informações contábeis e fiscais; utilização de teorias matemáticas puramente numéricas no contexto da fiscalização e de forma abrangente; heurísticas que identificam padrões em arquivos de forma automática; mecanismos que agregam flexibilidade na manipulação de grandes conjuntos de dados; e um ambiente de compartilhamento de conhecimento coletivo”.

Assista a seguir o vídeo institucional que a Receita Federal do Brasil preparou sobre o aplicativo.

Para saber mais sobre o Contágil recomendo a leitura do texto “Um novo paradigma na auditoria em meio digital”

A auditoria contábil nos editais de concursos públicos

Os recentes editais de concurso público para os cargos de auditor fiscal, seja no âmbito federal, mas sobretudo nos estaduais, tem dado grande destaque à temática de auditoria contábil, não apenas focando as normas de auditoria independente expedidas pelo Conselho Federal de Contabilidade, mas, cobrando os casos clássicos de fraudes contábeis: saldo credor de caixa, suprimento de caixa, passivo fictício, dentre outros

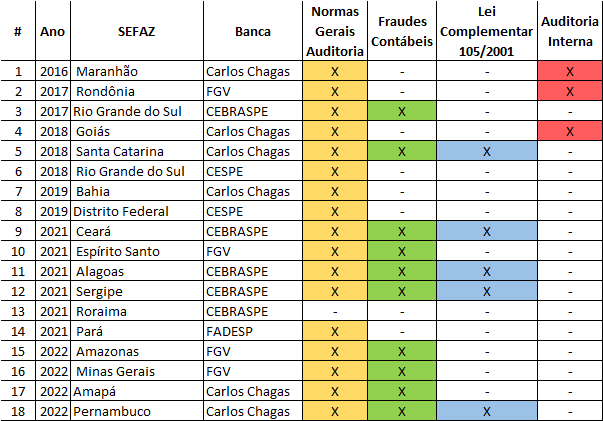

Neste sentido, realizamos um levantamento acurado nos Editais de concurso para o cargo de Auditor Fiscal de Tributos Estaduais (2016-2022), buscando identificar quais conhecimentos especificamente estão sendo requeridos no que diz respeito ao tema “Auditoria”. Em todos eles, conhecimentos de natureza contábil também foram requeridas, mas não foram consideradas em nosso estudo.

Observamos ainda que algumas SEFAZ trouxeram a temática da Lei Complementar nº 105/2001, assunto totalmente relacionado à auditoria contábil. Apenas uma SEFAZ não trouxe nenhuma temática de auditoria, seja ela de foco contábil ou fiscal.

O quadro a seguir é um breve resumo das temáticas abordadas nos Editais analisados (clique na imagem para melhor visualização):

Quadro com concursos atualizado em 14.10.22

Quadro com concursos atualizado em 14.10.22

Bibliografia citada:

ALINK, Matthijs; KOMMER, Victor van. Manual de Administração Tributária. Amsterdã: IBFD, 2011.

SILVA, Alexandre Alcantara da; CERQUERIA, Anderson Freitas de. Fraudes Contábeis: repercussões tributárias – enfoque no ICMS. Curitiba: Juruá, 2018.

Alexandre Alcantara da Silva

Mestre em Desenvolvimento Regional e Meio Ambiente; Especialista em Direito Tributário e Especialista em Gestão Tributária; Graduado em Ciências Contábeis; Auditor Fiscal aposentado da Secretaria da Fazenda da Bahia (1987-2022). atuou como líder do GT de Auditoria Fisco Contábil do ENCAT (2017-2022).

Autor dos livros:

- Estrutura, análise e interpretação das demonstrações contábeis – São Paulo, Editora Atlas, 2017 (5ª edição).

- Fraudes contábeis: repercussões tributárias – enfoque no ICMS – Curitiba, Editora Juruá, 2018.

- Princípios de Análise de Balanço. 2ª edição revisada e ampliada. E-book. Amazon. 2020.

- Decisões Administrativas e Judiciais sobre Fraudes Contábeis com Repercussão Tributária: Foco especial no ICMS. E-book. Amazon. 2021.

- Políticas públicas e seus efeitos sobre o crescimento da cotonicultura baiana: O programa de incentivo de ICMS através do PROALBA. 2. Ed. E-book. Amazon. 2021.

https://alcantara.pro.br/portal/2022/11/09/o-avanco-da-auditoria-contabil-tributaria-nos-estados/

Comentários