As plataformas de comércio eletrônico facilitaram a aquisição de produtos e serviços, que passou a ser feita diretamente pela internet, concentrando as ofertas de diversos vendedores parceiros. Enquanto isso, as redes sociais possibilitaram que pequenos, médios e grandes comerciantes e influenciadores não apenas compartilhassem seus conteúdos e produtos, mas também realizassem suas vendas em um único canal.

O uso crescente de formas rápidas para realização de pagamentos, como o PIX e as carteiras digitais, facilitou consideravelmente o modo como a circulação de valores ocorre entre vendedores e compradores.

Nesse contexto, em que há um grande volume e velocidade das transações, os fiscos estaduais têm um desafio ainda maior em relação a inspeção e coleta de tributos. Isso acontece porque as transações realizadas por meio dessas plataformas podem não ser detectadas pelos sistemas tradicionais de reporte e revisão, correndo o risco dos contribuintes deixarem de declarar os tributos devidos ou até mesmo não formalizarem sua inscrição perante as Secretarias da Fazenda.

Para solucionar esses desafios, foi instituída a Declaração de Informações de Meios de Pagamentos (DIMP), que é uma nova obrigação acessória responsável por incrementar o escrutínio do fisco junto aos atores envolvidos – vendedores e intermediadores proprietários de plataformas que processam os e-commerces e os meios de pagamento (incluindo instituições financeiras). Além disso, as recentes alterações introduzidas na EFD Fiscal (ICMS/IPI) e os modelos de Notas Fiscais Eletrônicas, contemplando a identificação de intermediadores e valores transacionados, reforçam as ações do fisco em criar instrumentos mais robustos e amplos para aumentar a visibilidade e a transparência sob essas transações.

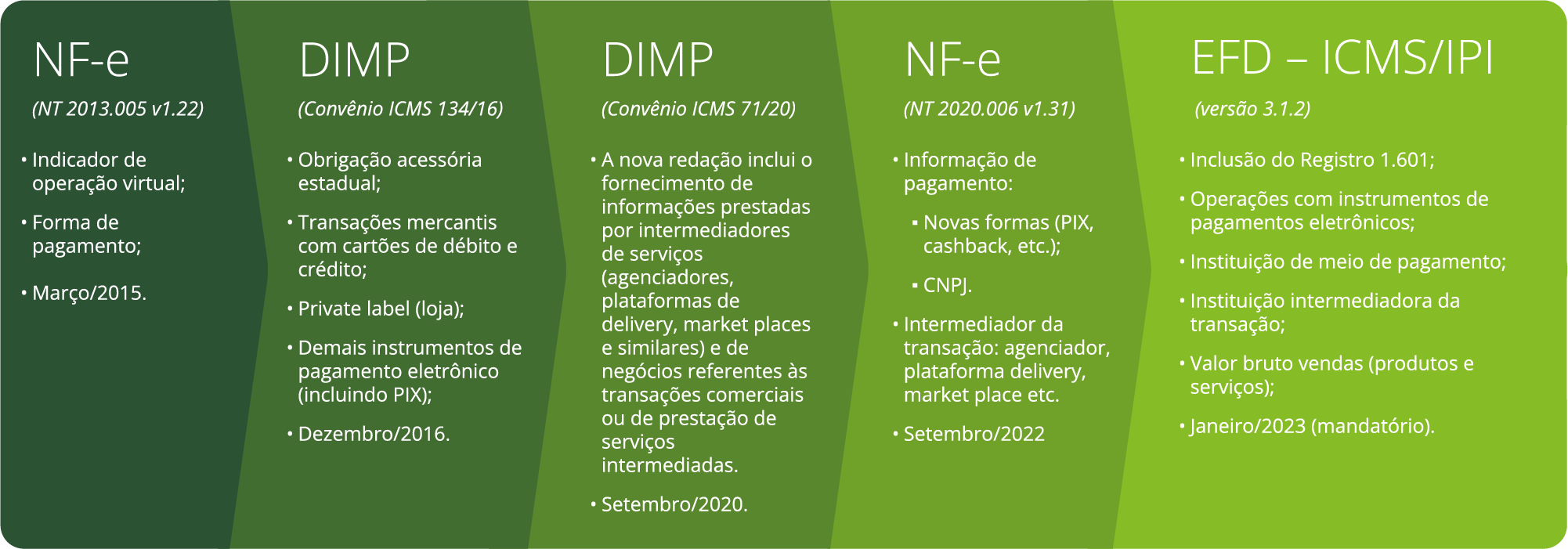

Confira abaixo a linha do tempo das principais ações do fisco nos últimos anos para alavancar o grau de transparência.

Cuidados durante o processo

Considerando a evolução e a cadência dos atos legais e de seus respectivos instrumentos instituídos, o fisco possui uma estratégia de abordagem claramente delineada para assegurar a total transparência dos reportes das transações, bem como capacitá-los para cruzar tais operações, explorando os dados declarados pelas partes envolvidas.

O que deve ser declarado

- Operações realizadas pelos beneficiários de pagamentos;

- Transações mercantis com cartões de débito e crédito, e private label (loja);

- Demais instrumentos de pagamento eletrônico, incluindo PIX;

- Informações prestadas por intermediadores de serviços e de negócios (pessoas jurídicas ou físicas, mesmo que não inscritas no cadastro de contribuintes do ICMS) referentes às transações comerciais ou de prestação de serviços intermediadas.

A quem se destina essa obrigação

- Instituições financeiras e de pagamento, integrantes ou não do Sistema de Pagamentos Brasileiro – SPB;

- Intermediadores de serviços e de negócios (incluindo e-commerce, plataformas digitais de serviços etc.).

Formato de entrega da documentação

A entrega deve ser realizada por meio de um arquivo mensal para cada Unidade Federativa (UF), de forma digital e com transmissão via TED-TEF, o qual deve ser gerado mesmo que não exista movimentação.

No que diz respeito às operações não relacionadas aos serviços de adquirência, os bancos, de qualquer espécie, deverão enviar as informações a partir da movimentação de janeiro de 2022 até 30 de abril de 2023. Já os demais intermediadores possuem a obrigação de entrega desde 31 de janeiro de 2022. O envio dos arquivos dos meses seguintes será feito no último dia do mês subsequente às operações.

Pontos que precisam de atenção

- Qualidade dos cadastros de parceiros e/ou correta coleta de dados de cada transação;

- Delimitação das transações não sujeitas ao reporte, demandando controles para sua identificação;

- Riscos associados a atribuição de responsabilidade tributária pelo ICMS eventualmente não recolhido e/ou, inclusive, evasão fiscal;

- Necessidade de declaração (ainda que sem movimento) para todos os estados, independentemente da origem e do destino das transações, resultando em 27 arquivos por mês, por entidade;

- Falta de regulamentação pela grande parte dos Estados para definição de multas, padrões de fiscalização e procedimentos regionais específicos;

- As transações realizadas via PIX deverão ser enviadas de forma retroativa, desde o início dos serviços desse meio de pagamento.

Comentários