A reforma tributária idealizada pela equipe do governo Lula, liderada por Bernard Appy, apresenta, entre suas premissas básicas, a busca pela simplificação do sistema de arrecadação, o fim da cumulatividade dos impostos, a neutralidade tributária e uma almejada redução da regressividade, se possível aliviando a carga suportada pela camada mais pobre da população.

O modelo do IVA (Imposto sobre o Valor Agregado) surgiu como solução, adotada quase universalmente. Porém, a fixação de uma alíquota única, imaginada inicialmente como ideal de simplicidade, para cobrar um percentual de imposto sobre todo e qualquer bem ou serviço (ou mesmo direitos) em toda a economia, se mostrou inviável politicamente.

Tal alíquota única, para manter constante a arrecadação total sobre o consumo, teria que ser da ordem de 20%, um nível muito elevado por padrões internacionais, incidindo de modo igual tanto sobre frutas, legumes e verduras (que, hoje, são zerados de impostos), quanto sobre itens tidos como supérfluos, como perfumes e joias.

No mundo, a maioria dos países que adota o IVA, utiliza faixas diferenciadas em relação à alíquota padrão. Com alíquotas diferenciadas, é possível distinguir bens e serviços por sua relativa essencialidade e, com isso, dar tratamento tributário distinto para um litro de leite em relação à uma bolsa feminina de luxo.

Na reforma tributária colocada em vigor na Índia em 2017, muito elogiada por especialistas, foram adotadas 7 alíquotas distintas, inclusive uma com alíquota reduzida a zero que incide sobre produtos de primeira necessidade, como alimentos e remédios.

Como era de esperar, a proposta inicial de uma alíquota única no Brasil sofreu pressões de diversos segmentos da economia, até pelo montante bilionário das transferências de renda entre setores beneficiados e prejudicados. Formou-se uma verdadeira “nuvem de demandas” da sociedade sobre os proponentes da reforma e isso se refletiu nos tensos debates ocorridos na Câmara dos Deputados, no ano passado.

Tais pressões foram em parte absorvidas pelo deputado Aguinaldo Ribeiro (PP-PB) no seu relatório final, que culminou em dezembro de 2023 com a aprovação da PEC (proposta de emenda à Constituição) 45, resultando na Emenda Constitucional 132.

No texto aprovado, sucumbiu-se tacitamente à ideia de uma alíquota única de IVA no Brasil, surgindo uma estrutura com nada menos do que 6 regimes distintos de IVA que adotam alíquotas multivariadas, com base numa alíquota de referência, chamada de “alíquota-padrão”. Aqui, começa uma sucessão de conclusões equivocadas e distorcidas sobre a reforma tributária, que têm sido alimentadas na imprensa e até em debates parlamentares por desconhecimento dos limites da tal alíquota de referência ou padrão.

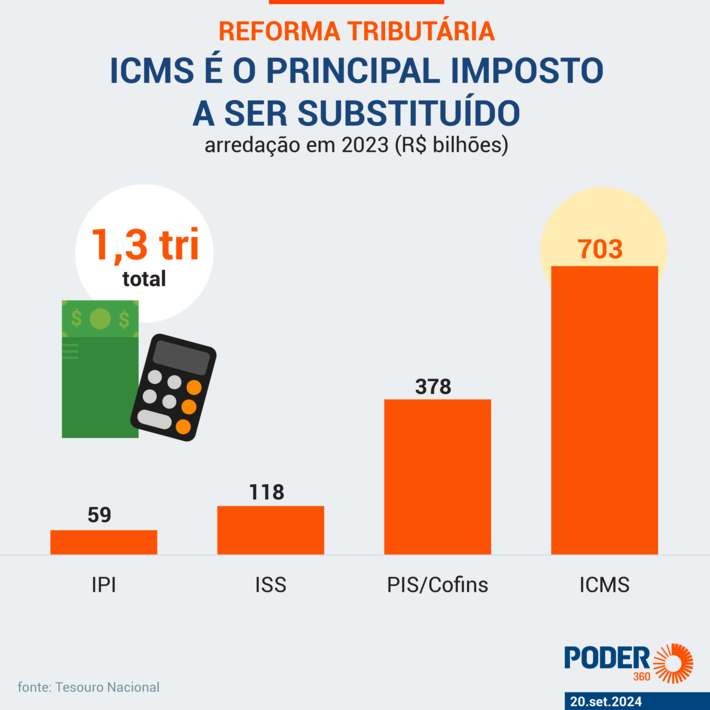

A 1ª confusão decorre da quase generalizada falta de compreensão da diferença conceitual entre o que seja a alíquota efetiva do IVA na comparação com a alíquota de referência. Como o nome já diz, a alíquota efetiva do IVA, incidente sobre os bens e serviços tributáveis no consumo, é o resultado que se obtém do total arrecadado com alíquotas variadas que são cobradas dos mais diversos produtos e atividades. Isso constitui a base arrecadatória do país. Em 2023, a arrecadação no Brasil com tributos de consumo totalizou R$ 1,258 trilhão, em bases correntes, considerando-se a soma do ICMS, do PIS e Cofins, do ISS e IPI. Quando comparamos esse valor arrecadado com o PIB (Produto Interno Bruto) tributável do país (que é aquele que de fato cria capacidade de arrecadação), verificamos que a alíquota efetiva no Brasil em 2023 se aproximou do patamar de 20,5%.