Quando finalmente aprovada, em dezembro de 2023, a PEC (proposta de emenda constitucional) 45 de 2019 se converteu na EC (Emenda Constitucional) 132 de 2023. A emenda já não refletia os anseios originais dos seus proponentes. Aliás, nem poderia, pela magnitude das transferências implícitas de renda entre pessoas e setores que então propunha –mudança essa que extrapolava o mandato político dado pelos eleitores ao Congresso. Este último, uma vez pressionado, fez a releitura intuitiva, mas não oportunista, da PEC 45.

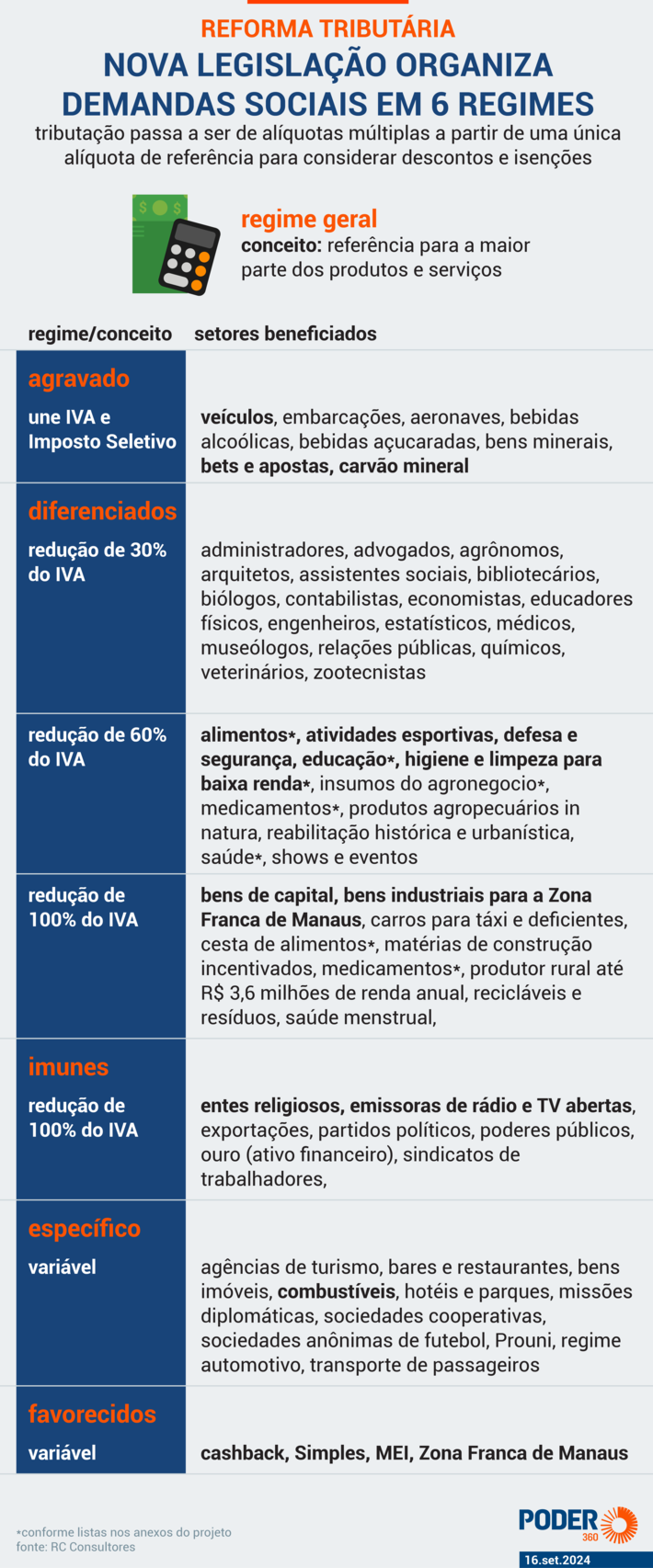

Dessa forma, pouco a pouco o cogitado sistema de um IVA (Imposto sobre Valor Agregado) de regime universal, com alíquota única, foi se transformando, na prática –aliás comum em mais de uma centena de países– num sistema de alíquotas múltiplas. O IVA brasileiro, além do mais, se tornou dual ou bipartido (IBS + CBS), com vários regimes distintos, e dotado de 5 níveis de alíquotas diferenciadas, a saber: agravada – alíquota de referência mais imposto seletivo; cheia – alíquota de referência; diferenciada 1 – redução de 60% sobre a alíquota de referência; diferenciada 2 – redução de 30% sobre a de referência; zerada – redução de 100% sobre a de referência. Além disso, foram adotados vários regimes favorecidos e específicos, bem como estipulado um regime de imunidades ao imposto para diversos grupos de cidadãos ou atividades. Essa, em linhas gerais, é a estrutura de IVA que emergiu do plenário do Congresso, convertido na EC 132 e, agora, objeto de deliberação regulamentadora, pelo PLP 68 de 2024, tramitando no Senado. Identificamos no PLP 68 nada menos do que 6 regimes do IVA brasileiro, cada um contendo diversas aplicações, conforme mostra o infográfico abaixo:

Íntegra em https://www.poder360.com.br/opiniao/reforma-tributaria-parte-2-os-6-regimes-do-iva/