Por Jorge Serrão - serrao@alertatotal.net

Mensalão, Petrolão, Impostão - cada escândalo consegue superar o anterior em sofisticação e quantidade de bilhões em roubalheiras. Neste cenário de corrupção estrutural, onde a máquina estatal funciona como uma "gestapo" que extorque o cidadão-eleitor-contribuinte, alguém consegue ainda ficar surpreso quando a Polícia Federal lança a Operação Zelotes, a fim de desarticular uma organização suspeita de roubar R$ 19 bilhões dos cofres públicos, fraudando julgamentos de processos no Conselho Administrativo de Recursos Fiscais (Carf), do Ministério da Fazenda?

Tal aberração é "normal" em um Brasil que^tem em vigor 92 impostos, taxas ou contribuições. O Estado Capimunista tupiniquim promove um confisco mensal através do “Imposto de Renda”. A tungada na fonte, sem defesa, sobre os salários ajuda a piorar a situação do bolso de quem sofre com o “aumento real do custo de vida” ou “perda do poder de compra”. O modelo inferniza a vida de quem precisa consum

blogdoafr (14)

Por Ângelo de Angelis, Daniel Zugman e Frederico Bastos

Análise de três principais propostas de reforma do sistema tributário em discussão no cenário nacional

Há tempos discute-se a necessidade de repensar o sistema tributário brasileiro para que se possa alcançar maior simplicidade, transparência, equidade e um melhor ambiente de negócios no país.

A ausência dessas características em nosso sistema produz diversas consequências negativas, como distorções distributivas em que situações equivalentes são tributadas de forma discrepante, redução da produtividade e da competitividade, excesso de benefícios e regimes especiais, falta de transparência, etc.

Sem dúvida é preciso agir e mudar. Mas qual caminho seguir? Existem três principais propostas de reforma do sistema tributário em discussão no cenário nacional, encampadas por diferentes atores: o Centro de Cidadania Fiscal (“CCiF”), o Instituto de Pesquisa e Econômica Aplicada (“IPEA”) e o Deputado Luis Carlos Hauly (“Dep. Hauly”). As princip

Por Rogério Abdala Bittencourt Junior

Em tempos de crise, costuma-se observar ao aumento do ânimo das autoridades tributárias para a cobrança de tributos, incentivadas por governantes necessitados de “pagar as contas”. A pressão arrecadatória aliada à tecnologia faz com que se batam recordes de autuações tributárias: para a Receita Federal do Brasil (RFB)¹, 2017 foi o “ano de ouro” das exigências tributárias, que somaram um total de R$ 204,99 bilhões – o maior valor já lançado anualmente, e um aumento de 68,5% com relação a 2016.

Esse número, vale destacar, não tem relação com a arrecadação dos tributos quitados espontaneamente pelos contribuintes “bons pagadores”, que em 2017 atingiu R$ 1,342 trilhão na esfera federal².

É verdade que a “automatização” e a melhoria de sistemas digitais têm facilitado a atuação dos fiscais, e implicado em maior eficiência na fiscalização, visto que esses instrumentos permitem detectar possíveis falhas ou omissões de contribuintes de maneira célere e si

SUBSTITUIÇÃO TRIBUTÁRIA DO ICMS: SIMPLES, ELEGANTE E ERRADA

Ao lidar com problemas complexos, o setor público brasileiro não é muito diferente do resto do mundo, confirmando a máxima proposta pelo ensaísta americano H. L. Mencken –aquela que diz que para cada problema complexo existe uma solução simples, elegante e errada

Vejamos o caso da chamada substituição tributária (ST) do ICMS, mecanismo massificado pelos fiscos estaduais brasileiros nos últimos anos. Teoricamente, é uma saída perfeita para um problema crônico: em vez de cobrar o imposto de centenas de milhares de varejistas (um segmento difícil de fiscalizar), antecipa-se a cobrança total para a indústria ou o atacado, em que há muito menos contribuintes. Mais fácil de fiscalizar e mais fácil de cobrar, certo?

Historicamente, a ST foi utilizada restritamente, apenas para produtos como cigarros, sorvetes e combustíveis, em que há um grau elevado de homogeneidade na oferta (facilitando o cálculo do

Por João Batista Mezzomo

Existem ao menos dois modos de avaliar a carga tributária de um país. Um é em termos de percentual do PIB (Produto Interno Bruto); o outro, em valores (R$) per capita.

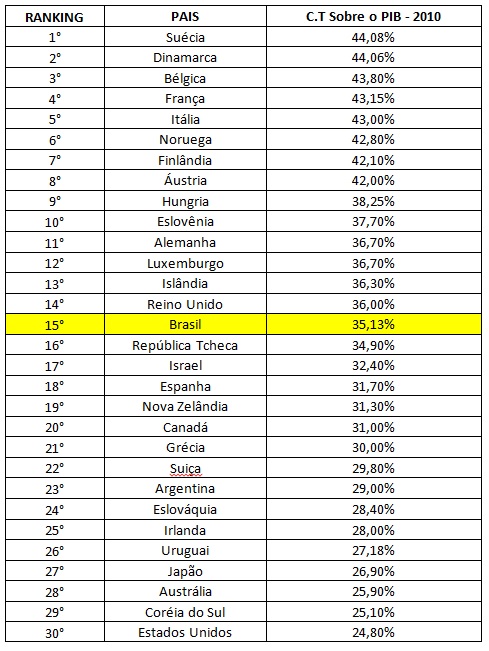

Se considerarmos a carga tributária em percentual do PIB, o Brasil é aproximadamente o 22º no mundo e tem carga superior à dos EUA e comparável à de muitos países desenvolvidos. Na tabela a seguir estão relacionados 30 dos principais países do mundo e sua carga tributária em percentual do PIB, sendo que o Brasil é o 15º entre os países considerados (Fonte: IBPT):

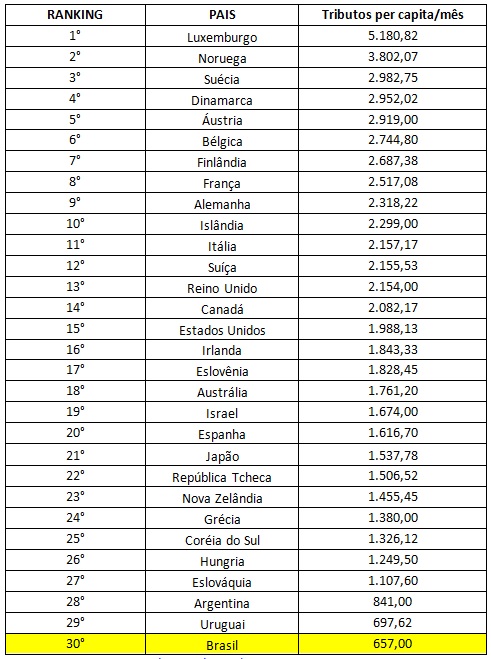

Porém, se olharmos pelos valores mensais per capita, o Brasil fica entre os países que menos arrecada entre os 30 países considerados, como vemos na tabela a seguir:

Fonte: IBPT, RFB, www.indexmundi.com/pt

Assim, como podemos perceber pelos valores acima, o Brasil arrecada, nas três esferas (federal, estadual e municipal) aproximadamente R$ 657,00 por mês por cidadão. Isso significa que para atender a todas as demandas da esfera públic

Por Antônio Sérgio Valente

Antes de tratar dos ganhos e perdas da proposta delineada no artigo anterior, sobre o IVA Federativo Nacionalizado, vejamos com mais vagar, em detalhes, como é a partilha atual do ICMS e como seria apartilha do IVA sugerido. Depois faremos breve comparação com a partilha através da alíquota uniforme de 4%, recentemente discutida no Congresso Nacional, embora ainda pendente de acordo.

Partilha Atual

A partilha atual do ICMS é feita através de alíquotas e obedece a dois critérios distorcidos, a saber:

a) Nas relações bilaterais entre UFs do Sul e do Sudeste (exceto ES), com as do Norte, Nordeste e Centro-Oeste (exceto ZF, incluindo ES), as primeiras exportam a 7%, e as outras a 12%. Essa partilha privilegia de fato a UF de menor pujança — que alguns tributaristas chamam de Emergentes, embora nem sempre estejam emergindo… —, mas contém um viés de incoerência, pois implica em conceder percentual menor quando a UF menor tem menos pujança, e maior quando cresce a s

Por João Francisco Neto

“A Reforma Tributária parece até um trabalho de Sísifo”

Com o início da temporada de propaganda eleitoral, foram ressuscitados os velhos temas de “importância nacional”, como a tão sonhada reforma tributária. Não é de hoje que se fala que o País não conseguirá seguir adiante sem a aprovação de uma reforma do sistema tributário nacional. Mas, contra tudo e contra todas as previsões mais pessimistas, o Brasil segue em frente. A Constituição foi promulgada em 1988, e, em pouco tempo, já se começou a discutir uma provável reforma tributária. Desde então, esse assunto nunca saiu da agenda dos principais debates políticos. Já houve propostas que quase chegaram lá; a última delas parou quando o relator apresentou a conclusão dos trabalhos, em 2008.

Parece até um trabalho de Sísifo, personagem da mitologia grega que, por ter desafiado os deuses, foi condenado a rolar uma imensa pedra de mármore até o topo de uma montanha; ao chegar lá, a pedra rolava morro abaixo, e S

Por Antônio Sérgio Valente

No artigo anterior, apresentamos a proposta de compensação de duas distorções atuais do ICMS — de um lado, a Substituição Tributária, que antecipa débitos relativos a fatos geradores futuros, e de outro, o IVA poluído pelo crédito periódico, que antecipa créditos de mercadorias que só sairão no futuro. Sugerimos que se fizesse a apuração do ICMS pelo método do IVA puro, físico, para as etapas do comércioatacadista e varejista, mantendo o estímulo do crédito periódico apenas para o setor industrial.

Todavia, na 8ª parte desta série, apontáramos vários distúrbios em operações interestaduais envolvendo o ICMS, em decorrência da atual partilha por meio de alíquotas, e do uso distorcido que certas empresas — e até mesmo Estados (no caso da guerra fiscal) — fazem dessa forma de tributar.

Agora, neste artigo, discutiremos como as distorções indicadas no parágrafo anterior poderiam ser corrigidas.

ICMS Federativo Nacionalizado

Atualmente, o ICMS devido sobre valores

Por Antônio Sérgio Valente

Nos artigos anteriores, estudamos várias distorções tributárias, incluindo as principais modalidades de evasão (ilegais, legais e travestidas de legais) e a guerra fiscal. Afirmamos que, excetuando a forma ilegal, a sonegação propriamente dita, que mudou de feição, perdeu força em alguns aspectos e ganhou em outros, mas continua a existir como sempre existiu desde os primórdios da humanidade, as demais evasões expandiram-se de modo exacerbado na última década, e ganharam participação relativa na somatória do imposto que se esvai pelas portas, janelas, claraboias e chaminés do sistema tributário brasileiro, esse mar de complexidade — e de perplexidade — que assusta o investimento produtivo.

Agora, neste artigo, abordaremos um fenômeno que vem acompanhando a evolução das evasões, o chamadoplanejamento tributário estratégico, denominação que lhe deram os próprios militantes do ramo, os tributaristas do setor privado. É um nome bonito e sonoro, convenhamos, mas c

Por Antônio Sérgio Valente

No artigo anterior aludimos a distorções em tributos sobre valor agregado. A primeira, lá analisada, representa um descompasso entre o conceito desses tributos e a práxis operacional, ao negligenciar a variação de estoques, transformando tais tributos em IVAs impuros, abstratos, com apuração ficcional.

Agora, neste artigo, abordaremos outra distorção conceitual, embora salientando que esta ocorre exclusivamente com o IVA estadual, ou seja, só com o ICMS.

Distúrbios em Operações Interestaduais de Tributo Estadual

É sabido por todos que tributos sobre valor acrescido se ajustam melhor a sujeitos ativos nacionais, a governos federais, e que quando são de competência estadual, provinciana, apresentam vários distúrbios operacionais, sobretudo no que tange à partilha entre os entes da federação. Vejamos alguns desses problemas.

1. Em primeiro lugar, instala-se uma disputa sobre a proporção da partilha: quanto ficará na origem, quanto pertencerá à UF de destino? As

Por Antônio Sérgio Valente

Nos artigos precedentes diagnosticamos vários problemas no atual sistema tributário brasileiro, em vários tributos.

Estudaremos, a partir deste agora, algumas propostas que podem, por um lado, corrigir injustiças e distorções fiscais, e por outro, de forma compensatória, fechar portas, janelas, claraboias e chaminés por onde os tributos se esvaem.

Os objetivos são: simplificar o sistema; tornar a arrecadação mais consistente e previsível; mitigar as brechas de evasão legal e travestida de legal; reduzir o cardápio de evasões ilegais; harmonizar os entes federados através de uma regra dinâmica que leve em conta as suas pujanças econômicas efetivas e recíprocas; neutralizar a perda de arrecadação agregada decorrente da guerra fiscal; eliminar incertezas jurídicas e comprimir custos de adimplemento da obrigação tributária; criar ambiente favorável à concorrência livre e leal entre agentes econômicos; estimular o investimento produtivo e a expansão industrial.

As

Antônio Sérgio Valente

No artigo anterior, sobre planejamento tributário estratégico, vimos que distorções operacionais de certos tributos combinam-se com incertezas jurídicas e com brechas de evasão ilegal, legal e travestida de legal. Três delas já foram apontadas:

a) A leniência das normas e do próprio Judiciário, quanto à escolha, pelo sujeito passivo, da tributação pelo ente federado que mais lhe convém, manobrando conceitos de domicílio fiscal e local de ocorrência do fato gerador, em tributos como IPVA, ICMS e ISS.

b) A zona cinzenta que tributa de modo diverso fatos econômicos idênticos praticados ora por pessoas físicas, ora por empresas familiares (IR sobre rendimentos de aluguel e ITCMD sobre imóveis, que no IRPF têm um tratamento e no IRPJ outro).

c) A tributação antecipada de fatos geradores futuros, que podem ou não ocorrer da forma prevista, e que em função de inúmeras variantes geram injustiças tributárias e ensejam evasões ilegais, legais e travestidas de legais (ICMS-

Albano Nunes Neto

José Walter de Souza Andrade

A modernização do estado e a sonegação fiscal do ICMS

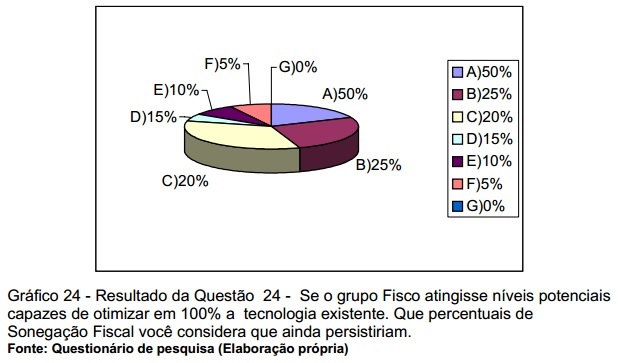

Os índices de sonegação fiscal permanecem elevados, mesmo após à aplicação de altos investimentos em tecnologia que tornaram a SEFAZ dotada de mais controle e uma maior rapidez na obtenção de informações econômico fiscais.

A partir dos resultados obtidos junto ao público consumidor em geral e aos funcionários da SEFAZ -BA, pode-se chegar as seguintes conclusões:

Existe uma lacuna entre a quantidade de tecnologia disponível e a capacitação do funcionário, o que torna o sistema ainda com potenciais ociosos. Sendo necessário ainda investimentos na área de capacitação [...] percebe-se quemesmo se atingisse potenciais ótimos de qualificação, ainda assim persistiriam índices residuais preocupantes de sonegação.

http://blogdoafr.com/2014/02/22/estudo-trata-da-tecnologia-do-fisco-e-o-indice-de-sonegacao/

Esta é para quem reclama da falta de inovação no Brasil: no campo da sonegação, poucos países desenvolveram "expertise" tão sofisticado.

Entre as economias mais importantes, perdemos apenas para a Rússia. A medalha de bronze vai para a Itália.

O ranking foi elaborado a partir de estatísticas do Banco Mundial pelo grupo internacional Tax Justice Network, com base em dados de 2011.

A conta é simples: a partir do PIB e das alíquotas tributárias estabelecidas, estima-se quanto deveria ser arrecadado. A partir disso, é possível saber o tamanho da evasão fiscal em cada país. No Brasil, o valor encontrado corresponde a 13,4% do PIB.

É fato que em países em desenvolvimento há muita atividade informal. Mas como explicar que o Brasil tenha um desempenho tão pior do que México e Argentina (evasão de 2,4% e 6,5% do PIB)?

Para compreender isso, é preciso vencer a imagem de que a evasão brasileira se refere somente ao camelô ou ao contrabandista que busca muamba no Paraguai. Muitas empresas grandes