Por Alessandra Okuma

Como sabemos, no julgamento do Recurso Extraordinário (RE) 574.706, com repercussão geral reconhecida, o Supremo Tribunal Federal concluiu que o ICMS não pode integrar a base de cálculo do PIS e da COFINS.

Aguardamos ainda a solução de dois pontos da maior relevância para os contribuintes: (i) a modulação de efeitos; e (ii) a identificação do ICMS excluído - se o ICMS pago ou o imposto destacado na nota-fiscal.

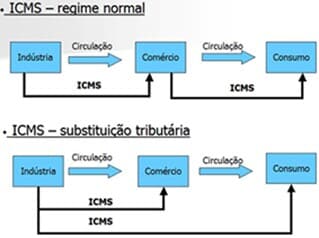

Além dessas dúvidas, também há incerteza quanto aos efeitos da decisão do STF em relação aos contribuintes do ICMS no regime de substituição tributária.

Isso porque, o julgamento da chamada "tese do século" tratou do ICMS incidente em operações normais e não abordou especificamente o regime de substituição tributária.

Na substituição tributária o substituto deve pagar antecipadamente o imposto devido em sua operação própria e nas sucessivas, desobrigando os demais contribuintes do recolhimento. O substituto tributário não arca com o encargo econômico do imposto, mas repassa-o no preço do produto.

Nessas situações, há duas relações jurídicas distintas e com efeitos próprios.

(i) o substituto, que é o "agente arrecadador" do ICMS-ST, paga o imposto por toda cadeia subsequente e inclui o valor na nota-fiscal cobrando-o do substituído. Para o substituto o ICMS destacado na nota-fiscal é excluído da base de cálculo do PIS e da COFINS, nos termos do art. 12, §4 do Decreto-lei 1.598/77, na redação da lei 12.973/14;

(ii) o substituído, que arca com o ônus do ICMS-ST, cujo valor compõe seu faturamento e é incluído na base de cálculo do PIS e da COFINS.

Para melhor diferençar as duas situações, transcrevemos trecho da Solução de Consulta Cosit 99.041/2017. Vejamos:

"O valor do ICMS auferido pela pessoa jurídica na condição de substituto tributário pode ser excluído da base de cálculo da COFINS, tanto no regime de apuração cumulativa quanto no regime de apuração não cumulativa, desde que destacado em nota fiscal".

"Esta possibilidade de exclusão somente se aplica ao valor do ICMS auferido pela pessoa jurídica na condição de substituto tributário, não alcançando o valor do ICMS auferido pela pessoa jurídica na condição de contribuinte do imposto. Ademais, tal exclusão somente pode ser aproveitada pelo substituto tributário, não servindo, em qualquer hipótese, ao substituído na obrigação tributária correlata".

Como se depreende, o ICMS-ST compõe o valor total da nota-fiscal e será incluído na base de cálculo do PIS e da COFINS devidos pelo contribuinte substituído.

Todavia, o ICMS-ST não é receita e nem faturamento porque não integra o patrimônio do substituído. É imposto que foi retido pelo substituto tributário (o fornecedor) e recolhido aos cofres do Estado competente.

O ICMS-ST pago é pago antecipadamente pelos fornecedores, que operam como agentes arrecadadores, sendo o imposto destacado nas notas fiscais emitidas. Mas esses ingressos não integram o patrimônio da Impetrante. O ICMS-ST é receita tributária do Estado competente para arrecadá-lo.

Ademais, a parcela do ICMS-ST não gera créditos de PIS e COFINS no regime não cumulativo pela lei, como STJ, AgInt nos EDcl no REsp 1881576 / SC, Rel. Min. Mauro Campbell Marques, j. 15/3/21, DJe 18/3/21)

O ICMS-ST pago na aquisição da mercadoria é uma antecipação do imposto para os demais participantes da cadeia. Sobre o valor pago de ICMS-ST a pessoa jurídica substituída não pode descontar crédito da Contribuição para o PIS/Pasep e da COFINS.

Vejamos o exemplo a seguir:

|

Produto: R$ 2.000,00 |

|

ICMS ST: R$ 240,00 |

|

Total da NF: R$ 2.240,00 |

No exemplo acima, a base do crédito para a Contribuição para o PIS/Pasep e a COFINS será R$ 2.000,00. O ICMS-ST não gera crédito de PIS/COFINS,

Em soluções de consulta, a Receita Federal do Brasil afirmou que o ICMS-ST não pode ser excluído da base de cálculo do PIS e da COFINS do substituído (Solução de Consulta Cosit 106/14, Solução de Consulta Cosit 104/17, Solução de Consulta Cosit 99041/17). Exige que os contribuintes paguem as contribuições ao PIS e COFINS sobre o valor total faturado, isto é, incluído o valor de ICMS/ST embutido no preço praticado ao consumidor final.

No entanto, o precedente do RE 574.706 deve ser aplicado também no caso do ICMS-ST, pois: (a) o ICMS refletido no preço da mercadoria não é receita, mas, sim, mero ingresso que transita na contabilidade do vendedor, mas que é repassado ao estado-membro; (b) o ICMS não se incorpora ao patrimônio do contribuinte; e (c) se alguém fatura o ICMS, este é o ente público estatal.

Com base nos argumentos acima, o Tribunal Regional Federal da 3ª Região admitiu a exclusão do ICMS-ST devido pelo substituído tributário, da base de cálculo do PIS e da COFINS. Confira-se:

"AGRAVO INTERNO EM MANDADO DE SEGURANÇA. PROCESSUAL CIVIL. PIS/COFINS. ICMS/ICMS-ST. AGRAVO IMPROVIDO.

- A decisão agravada foi proferida em consonância com o entendimento jurisprudencial do E. STF e desta E. Corte, com supedâneo no art. 932, do CPC, inexistindo qualquer ilegalidade ou abuso de poder.

-O Plenário do E. Supremo Tribunal Federal (STF), no julgamento do Recurso Extraordinário 574.706-PR, com repercussão geral reconheceu que o valor arrecadado a título de ICMS não se incorpora ao patrimônio do contribuinte, dessa forma, não pode integrar a base de cálculo para fins de incidência do PIS e da COFINS. Tema 69: "O ICMS não compõe a base de cálculo para a incidência do PIS e da COFINS".

-A mesma orientação deve ser aplicada à exclusão do ICMS em substituição tributária. Precedentes desta E. Turma.

- Agravo improvido". (TRF 3ª Região, 4ª Turma, ApelRemNec - APELAÇÃO / REMESSA NECESSÁRIA - 5000372-64.2017.4.03.6104, Rel. Desembargador Federal MARCELO MESQUITA SARAIVA, julgado em 19/5/20, Intimação via sistema DATA: 28/5/20).

"REMESSA OFICIAL. PROCESSO CIVIL. PIS E COFINS INCONSTITUCIONALIDADE DA INCLUSÃO DO ICMS NA BASE DE CÁLCULO. APELO DA UNIÃO E REMESSA OFICIAL DESPROVIDOS.

(.)

- O Supremo Tribunal Federal, por meio do julgamento do RE 574.706/PR, concluiu no sentido da exclusão dos numerários relativos a ICMS da base de cálculo das contribuições ao PIS e da COFINS, uma vez que não há incorporação de tais valores ao patrimônio do contribuinte. Entretanto, apesar de tal precedente não ter feito referência alguma a respeito do ICMS recolhido em regime de substituição tributária (ICMS-ST), há que se concluir igualmente a respeito de tal possibilidade, especialmente porque o não reconhecimento do direito à exclusão do ICMS-ST das bases de cálculo do PIS e da COFINS configuraria violação da isonomia entre os contribuintes sujeitos à substituição tributária e outros responsáveis pelo pagamento tão somente de seu próprio ICMS.

- A sistemática de substituição tributária, criada com o objetivo de facilitar as atividades de fiscalização e arrecadação tributárias, consiste em transferência a outrem ("substituto") da responsabilidade de pagamento de imposto ou contribuição (devido pelo "substituído). Em realidade, pode-se dizer que há antecipação do pagamento do tributo relativo a operações subsequentes (o ICMS é destacado nas respectivas notas fiscais de saída), antes da ocorrência do fato gerador, situação exigida normalmente nas hipóteses em que há um certo conhecimento por parte do governo a respeito da cadeia de produção (razão pela qual somente determinados contribuintes são obrigados a esse regime, conforme normas do Conselho Nacional de Política Fazendária).

- Assim, em tal regime, o substituto tributário recolhe o ICMS devido pelos demais integrantes da cadeia, calculado com base em um valor presumido, o qual leva em consideração uma margem de valor agregado (MVA) definida pela Comissão Técnica Permanente do Imposto sobre Circulação de Mercadorias e sobre Prestações de Serviços (COTEPE) expressamente prevista na legislação concernente. Em outras palavras: no montante pago pelo comprador na aquisição do produto, está embutido tanto o valor do ICMS relacionado à operação de venda do substituto tributário, quanto o valor do imposto que o substituído deveria recolher aos cofres estaduais pela sua posterior operação de revenda.

- Na cadeia apresentada como exemplo, o valor será recebido pelo fisco diretamente da indústria (a título de ICMS), porém com numerários decorrentes tanto de seu ICMS próprio quanto do ICMS devido pelo substituído (revendedora de tintas), em consequência dessa operação subsequente de venda ao proprietário do apartamento (consumidor final). Destarte, tem-se que o ICMS-ST não constitui tributo diverso do ICMS próprio, mas apenas uma técnica de arrecadação que concentra no industrial ou no importador (a depender da relação jurídica envolvida) o ônus da retenção e pagamento antecipado do ICMS. Precedente.

(.)

- Rejeitada a preliminar, bem como negado provimento à apelação da União e à remessa oficial". (TRF 3ª Região, 4ª Turma, ApelRemNec - APELAÇÃO / REMESSA NECESSÁRIA - 5011693-74.2018.4.03.6100, Rel. Desembargador Federal ANDRE NABARRETE NETO, julgado em 26/05/2020, Intimação via sistema DATA: 27/05/2020).

"CONSTITUCIONAL, TRIBUTÁRIO E PROCESSUAL CIVIL. MANDADO DE SEGURANÇA. PIS E COFINS. BASES DE CÁLCULO. INCLUSÃO DO ICMS, DO ICMS-ST E DO ISS. IMPOSSIBILIDADE. INCLUSÃO DO ICMS-ST. CONTRIBUINTE SUBSTITUTO. INCLUSÃO. CONTRIBUINTE SUBSTITUÍDO. EXCLUSÃO. SUSPENSÃO DO FEITO INCABÍVEL (RE 574.706/PR). PRESCRIÇÃO QUINQUENAL. COMPENSAÇÃO. LEGISLAÇÃO VIGENTE À ÉPOCA DO ENCONTRO DE DÉBITOS E CRÉDITOS. ATUALIZAÇÃO MONETÁRIA. MANUAL DE CÁLCULOS DA JUSTIÇA FEDERAL. APELAÇÃO NÃO PROVIDA. REMESSA OFICIAL PARCIALMENTE PROVIDA.

(...)

5. Os valores retidos e recolhidos a título de ICMS-ST pelo contribuinte substituto, anterior na cadeia tributária, representam meros ingressos em sua contabilidade, posto que tal montante não integra sua receita bruta e, por consequência, não consta, por definição, das bases de cálculo das referidas contribuições. Assim, admitir-se a existência de crédito do substituto tributário a título de ICMS-ST, além do creditamento relativo ao PIS/COFINS incidente sobre o ICMS embutido nas mercadorias que adquire do estabelecimento anterior, na figura de substituído, seria admitir duplo creditamento. Precedentes.

6. Exclui-se da base de cálculo do PIS/COFINS não só o ICMS apurado pela impetrante na qualidade de contribuinte, como também na qualidade de substituído tributário, em operações de mercadorias cujos fornecedores estejam obrigados a antecipar o ICMS devido na sua revenda (substituição tributária para frente), uma vez que o valor devido participa da formação de preço da mercadoria quando da sua revenda ao consumidor final, inclusive com identificação em nota fiscal e devida escrituração (AI 5009624-02.2019.4.03.0000, TRF3, Sexta Turma, Des. Fed. Johonson Di Salvo, decisão publicada em 6/5/19). (...) " (TRF 1, 8 T, Ac 1000315-11.2017.4.01.3311, Rel. Desembargador Federal Marcos Augusto de Sousa, j. 14/12/20, DJ 10/2/21).

Também há outros precedentes do Tribunal Regional Federal da 1ª Região (por exemplo 1007677-36.2019.4.01.4300, 1006077-25.2019.4.01.380; do Tribunal Regional Federal da 5ª. Região (0804806-34.2019.4.05.8300 e 08007224720154058100); do Tribunal Regional Federal da 4ª. Região (5000372-33.2020.4.04.7203/SC) e decisões favoráveis de 1º. Grau nos mandados de segurança º 5034544-87.2018.4.04.7100/RS, 5015280-46.2016.4.04.7200/SC e 1003112-81.2017.4.01.3400/DF.

Como se vê, em que pese a interpretação restritiva conferida pela Receita Federal do Brasil, o precedente do STF no RE 574.706 deve ser aplicado também para excluir o ICMS-ST da base de cálculo do PIS e da COFINS devidas pelos contribuintes substituídos.

Exclusão do ICMS-ST da base de cálculo do PIS e Cofins - Migalhas

Comentários